十大正规实盘配资平台 招商证券:部分工程机械销量低基数反弹,家电内外销保持高景气

原标题:【招商证券】部分工程机械销量低基数反弹,家电内外销保持高景气——行业景气观察(0110)

本周景气度改善的领域主要在信息技术和部分中游制造领域。上游资源品中钢材、煤炭价格短期波动,水泥价格下行。中游制造领域,12月重卡销量同比由正转负,各类装载机、挖掘机销量三个月滚动同比跌幅收窄。信息技术中部分存储器价格持续上涨。近期家电内外销售均保持稳健增速,同时板块具有较高分红的属性,行业景气度较高。推荐关注价格改善的存储、有色,销量边际改善的通用设备,以及景气度较高的家电等。

核心观点

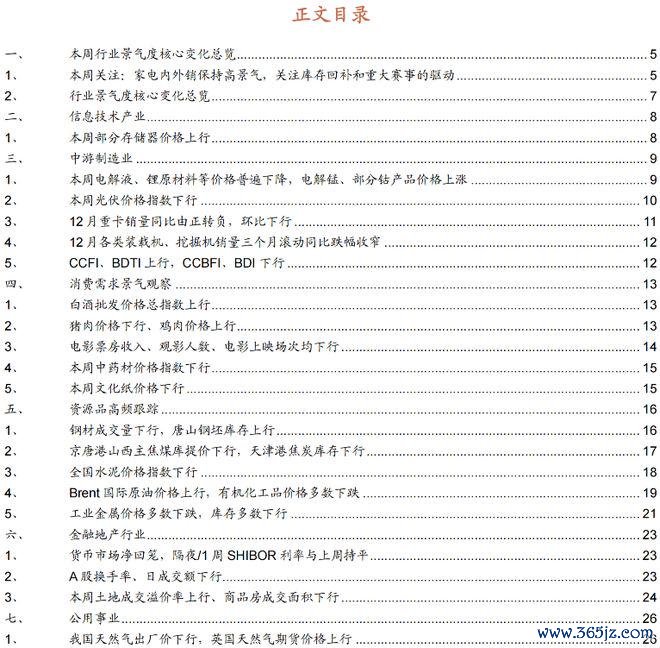

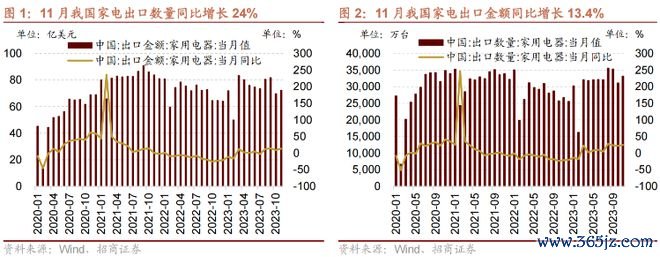

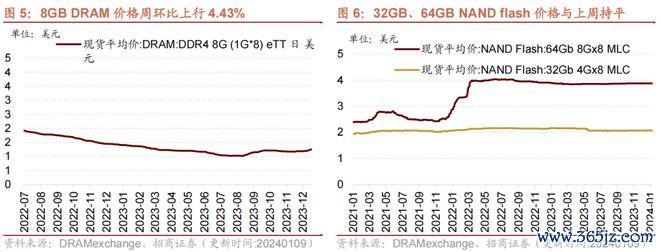

【本周关注】近期家电内外销售均保持稳健增速,同时板块具有较高分红的属性,行业景气度较高。出口方面,11月家电出口金额和出口数量同比增幅均扩大;内销方面,11月家电零售数据保持稳健增长,23W53周空调、冰箱、洗衣机等部分大家电累计销量实现较高增速。同时板块库存去化较为充分,行业具有较高分红的优势。24年巴黎奥运会、美国美洲杯、德国欧洲杯等赛事预计对TV出货带来拉动。后续关注国内外经销商库存的回补,以及美联储降息对美国地产行业带来提振的利好,细分领域如工具、小家电、MiniLED以及家电产业转型升级的智能座舱等推荐重点关注。

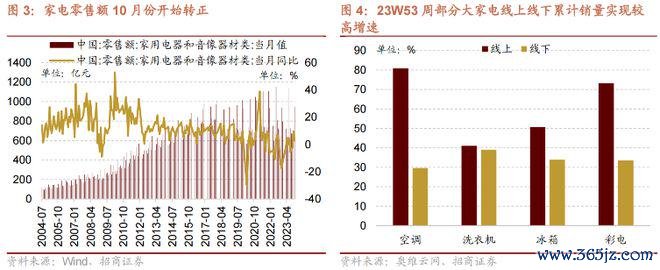

【信息技术】本周部分存储器价格上行,本周8GB DRAM存储器价格周环比上行,32GB NAND flash、64GB NAND flash存储器价格与上周持平。

【中游制造】本周电解液、锂原材料等价格普遍下降,电解锰、部分钴产品价格上涨。本周光伏价格指数下行,其中组件、电池片、硅片、多晶硅价格指数均下行。12月重卡销量同比由正转负,环比下行。12月各类装载机销量同比转正,各类挖掘机销量同比跌幅收窄。CCFI、BDTI上行,CCBFI、BDI 下行。

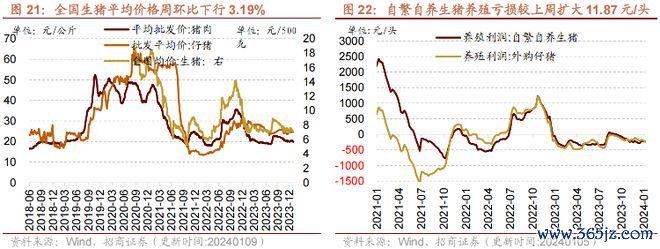

【消费需求】主产区生鲜乳价格持平、白酒批发价格总指数上行;猪肉价格、生猪平均价下行,仔猪批发价持平。在生猪养殖利润方面,自繁自养生猪养殖亏损扩大,外购仔猪养殖亏损扩大;在肉鸡养殖方面,肉鸡苗价格持平,鸡肉价格上行;蔬菜价格指数下行,棉花期货结算价上行,玉米期货结算价下行;本周电影票房收入、观影人数、电影上映场次均下行。本周中药材价格指数下行。本周文化纸价格较上周下行。

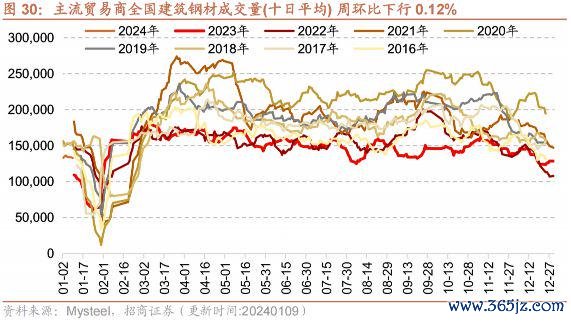

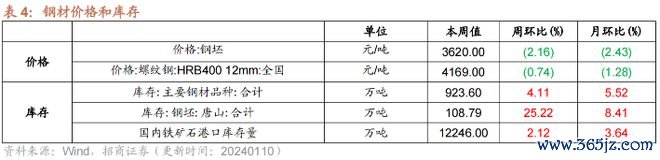

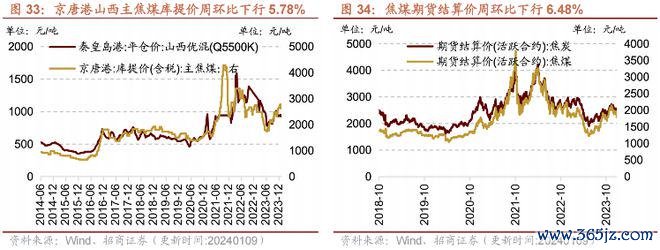

【资源品】建筑钢材成交量十日均值周环比下行。本周螺纹钢、钢坯价格下行;唐山钢坯库存、铁矿石港口库存、主要钢材品种合计库存上行。煤炭价格方面,秦皇岛港山西优混平仓价周环比下行,京唐港山西主焦煤库提价周环比下行;焦炭期货结算价、焦煤期货结算价周环比下行,动力煤期货结算价周环比持平。库存方面,秦皇岛港煤炭库存、京唐港炼焦煤库存上行,天津港焦炭库存下行。全国水泥价格指数下行。Brent国际原油价格上行;有机化工品期货价格多数下跌,二甲苯、甲苯、辛醇、DOP等价格涨幅居前,天然橡胶、PTA、聚丙烯等价格跌幅居前。本周工业金属价格多数下跌,锌、铅价格上涨,铜、铝、锡、钴、镍价格下跌;镍库存上行,铜、铝、锌、锡、铅库存下行;黄金期现、白银期现价格下行。

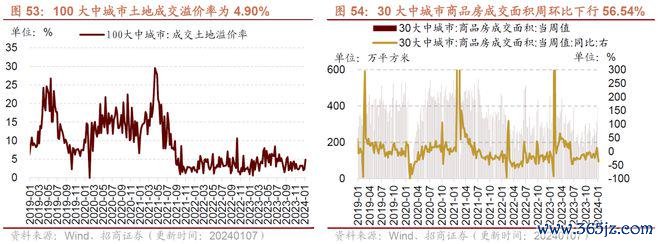

【金融地产】货币市场净回笼,隔夜/1周SHIBOR利率与上周持平;1年/3年国债到期收益率周环比下行。A股换手率、日成交额下行。土地成交溢价率上行、商品房成交面积下行。

【公用事业】我国天然气出厂价下行,英国天然气期货价格上行。

风险提示:产业扶持度不及预期,宏观经济波动。

目录

01

本周行业景气度核心变化总览

1、本周关注:家电内外销保持高景气,关注库存回补和重大赛事的驱动

近期家电内外销售均保持稳健增速,同时板块具有较高分红的属性,行业景气度较高。

出口方面,家电出口仍然保持较高增速。11月我国家电出口3.32亿台,同比增长24%,1-11月累计出口33.87亿台,同比增长9.6%;11月家电出口金额72.37亿美元,同比增幅扩大至13.4%。分品类来看,大家电中冰箱、空调、洗衣机出口数量同比分别增长68.5%、24.3%、42.4%。小家电中榨汁机、搅拌机以及厨房废物处理器等均有较高增速。出口的较高增速一方面有低基数的贡献,另一方面,海外库存的回补以及以美国为代表的海外需求仍然有较高韧性。

内销方面,11月社会消费品零售数据显示,家用电器和音像器材当月零售额946亿元,同比增长2.7%,增幅较10月份有所收窄,但自10月份同比转正后仍然保持正增长。奥维云网数据显示,截至12月最后一周,大家电线上线下销售均保持良好态势。23W53空调、洗衣机、冰箱、彩电线上销售累计同比增速分别为80.78%、41.05%、50.61%、73.14%;线下销售累计同比增速分别为29.64%、39.01%、33.88%、33.5%,均实现较高增速。

2024年巴黎奥运会、美国美洲杯、德国欧洲杯等赛事预计对TV出货带来拉动。根据招商家电组梳理,预计2024年北美、欧洲、新兴市场TV出货预计均有小幅增长。北美地区ONN目标激进,叠加市场降息预期,商品房销售有望好转,带来北美TV的小幅增长。欧洲地区,一方面疫情期间的“宅经济”对TV销售带来透支,预计2023年欧洲市场TV出货量下降约10%,低基数背景下叠加2024年重大赛事的支撑,预计对TV出货有较大拉动;另一方面,俄乌冲突带来的高通胀逐渐消化,此前被抑制的消费也有望释放。新兴市场方面,随着美元加息的结束流动性边际有望回流新兴市场,预计消费潜力也将进一步释放。此外根据招商家电组观点,2024年预计Mini LED B/L TV等仍将延续快速扩张趋势;全球平均尺寸预计达到53寸,80+超大尺寸出货规模仍将持续增长。

综合来看,板块当前内外销均保持较高景气度,板块库存去化较为充分,同时行业具有较高分红的优势。后续关注国内经销商库存的回补,海外零售商补库以及美联储降息对美国地产行业带来提振的利好,细分领域如工具、小家电、MiniLED以及家电产业转型升级的智能座舱等推荐重点关注。

2、行业景气度核心变化总览

02

信息技术产业

1、本周部分存储器价格上行

本周部分存储器价格上行,本周8GB DRAM存储器价格周环比上行4.43%,32GB NAND flash、64GB NAND flash存储器价格与上周持平。截至1月9日,8GB DRAM价格周环比上行4.43%至1.25美元,32GB NAND flash价格与上周持平为2.071美元,64GB NAND flash价格与上周持平为3.874美元。

03

中游制造业

1、 本周电解液、锂原材料等价格普遍下降,电解锰、部分钴产品价格上涨

本周电解液、锂原材料等价格普遍下降,正极材料、钴产品价格涨跌互现。在电解液方面,截至1月9日,六氟磷酸锂价格周环比下行3.57%至6.75万元/吨,DMC价格与上周持平为3800.00元/吨。在正极材料方面,截至1月9日,电解镍Ni9996现货平均价周环比下行0.60%至131,700.00元/吨;电解锰市场平均价格周环比上行0.93%至14060.00元/吨。在锂原材料方面,截至1月9日,碳酸锂价格周环比下行0.95%至95,940.00元/吨,氢氧化锂价格周环比下行1.88%至84,640元/吨;截至1月9日,电解液锰酸锂价格周环比下行1.54%至1.60万元/吨;电解液磷酸铁锂价格周环比下行1.33%至1.85万元/吨;三元材料价格与上周持平为106.50元/千克。钴产品中,截至1月9日,电解钴价格较上周下行0.44%至226,000元/吨;钴粉价格与上周持平为204.50元/千克;氧化钴价格较上周上行1.96%至130.00元/千克;四氧化三钴价格较上周上行5.58%至132.50元/千克。

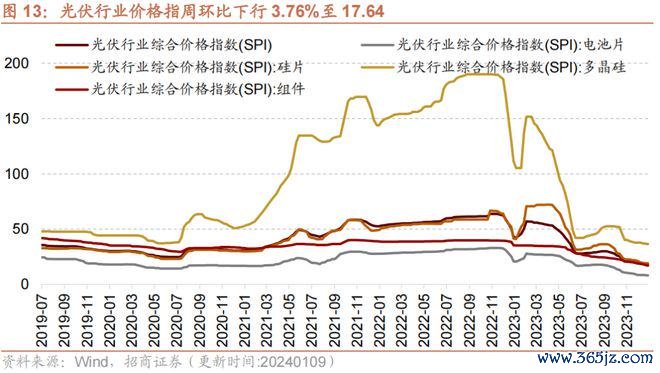

2、本周光伏价格指数下行

本周光伏价格指数下行,其中组件、电池片、硅片、多晶硅价格指数均下行。截至1月9日,光伏行业价格指数周环比下行3.76%至17.64,组件价格指数周环比下行7.15%至17.00,电池片价格指数周环比下行4.67%至8.17,硅片价格指数周环比下行1.39%至19.10,多晶硅价格指数周环比下行1.67%至36.53。

本周光伏产业链中硅料价格周环比下行。截至1月9日,国产多晶硅料价格和进口多晶硅料价格周环比下行1.67%至8.31美元/千克。

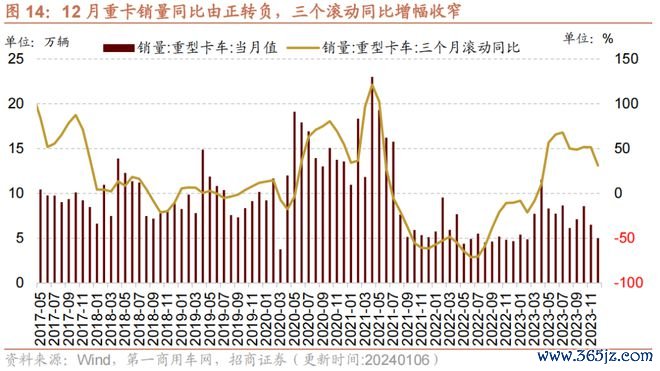

3、 12月重卡销量同比由正转负,环比下行

12月重卡销量同比增幅转负,环比下行。根据第一商用车网数据, 2023年12月我国重卡市场销售约5万辆(开票口径,包含出口和新能源),环比11月下降30%,同比下降7%,是连续10个月以来同比增幅首次为负,三个滚动同比增幅收窄至31.38%。1-12月,重卡市场累计销售91万辆,同比增长35%,增幅收窄了4个百分点 。

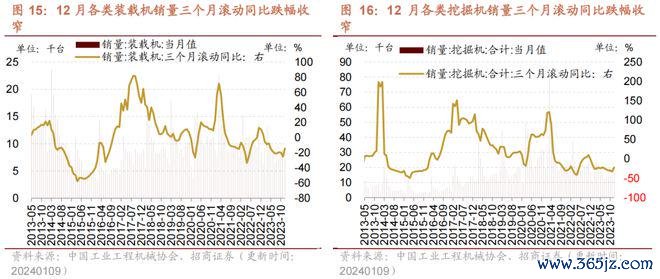

4、12月各类装载机、挖掘机销量三个月滚动同比跌幅收窄

12月各类装载机销量同比转正,三个月滚动同比跌幅收窄。12月销售各类装载机9418台,同比转正至11.9%,三个月滚动同比跌幅收窄10.8个百分点至-14.4%;1-12月,共销售各类装载机103912台,同比下降15.8%,其中国内市场销量56552台,同比下降30.1%;出口销量47360台,同比增长11.5%。

12月各类挖掘机销量同比跌幅收窄。2023年12月销售各类挖掘机16698台,同比跌幅收窄35.97个百分点至-1.01%,三个月滚动同比跌幅收窄10.53个百分点至-22.28%;1-12月,共销售挖掘机195018台,同比下降25.4%;其中国内89980台,同比下降40.8%;出口105038台,同比下降4.04%。

5、 CCFI、 BDTI上行,CCBFI、BDI 下行

本周中国出口集装箱运价指数CCFI上行,中国沿海散货运价综合指数CCBFI下行。在国内航运方面,截至1月5日,中国出口集装箱运价综合指数CCFI周环比上行3.04%至936.83点;中国沿海散货运价综合指数CCBFI周环比下行5.85%至1086.84点。

本周波罗的海干散货指数BDI下行,原油运输指数BDTI上行。在国际航运方面,截至1月10日,波罗的海干散货指数BDI为1875.0点,较上周下行10.42%;原油运输指数BDTI为1452.0点,较上周上行15.42%。

04

消费需求景气观察

1、白酒批发价格总指数上行

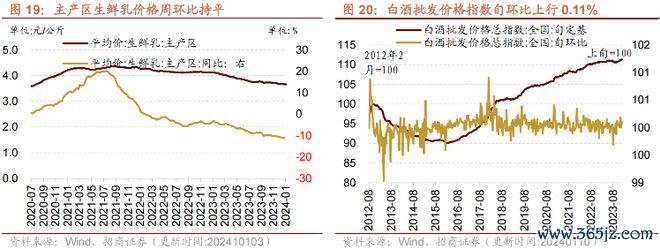

主产区生鲜乳价格持平、白酒批发价格总指数上行。截至1月3日,主产区生鲜乳价格报3.66元/公斤,周环比持平,较去年同期下降21.7%。截至1月10日,白酒批发价格总指数报111.36,旬环比上行0.11% 。

2、猪肉价格下行、鸡肉价格上行

猪肉价格、生猪平均价下行,仔猪批发价持平。截止1月9日,猪肉平均批发价格19.83元/公斤,周环比下行2.12%;截止1月8日,全国生猪平均价格6.99元/500克,周环比下行3.19%;截止1月5日,仔猪平均批发价为24.75元/公斤,周环比持平。在生猪养殖利润方面,自繁自养生猪养殖亏损扩大,外购仔猪养殖亏损扩大。截至1月5日,自繁自养生猪养殖利润为-233.21元/头,亏损较上周扩大11.87元/头;外购仔猪养殖利润为-214.46元/头,亏损较上周扩大8.30元/头。

在肉鸡养殖方面,肉鸡苗价格持平,鸡肉价格上行。截至1月5日,主产区肉鸡苗平均价格为1.26元/羽,周环比持平;截止1月8日,36个城市平均鸡肉零售价格为12.64元/500克,周环比上行0.32%。

蔬菜价格指数下行,棉花期货结算价上行,玉米期货结算价下行。截至1月9日,中国寿光蔬菜价格指数为135.85,周环比下行3.41%;截至1月9日,棉花期货结算价格为80.73美分/磅,周环比上行0.99%;截止1月9日,玉米期货结算价格为459.25美分/蒲式耳,周环比下行0.97%。

3、电影票房收入、观影人数、电影上映场次均下行

本周电影票房收入、观影人数、电影上映场次均下行。截至1月7日,本周电影票房收入9.81亿元,周环比下行38.84%;观影人数2418.59万人,周环比下行37.23%;电影上映169.59万场,周环比下行13.66%。

4、本周中药材价格指数下行

本周中药材价格指数下行。本周中药材价格指数为3337.42,周环比下行0.03%。

5、本周文化纸价格下行

本周文化纸市场价较上周下行。截至1月5日,本周文化纸市场价为5076.67元/吨,周环比下行3.18%。

05

资源品高频跟踪

1、钢材成交量下行,唐山钢坯库存上行

建筑钢材成交量十日均值周环比下行。1月9日主流贸易商全国建筑钢材成交量为12.80万吨;从过去十日移动均值情况来看,主流贸易商全国建筑钢材成交量十日均值为13.27万吨,周环比下行0.12%。

本周螺纹钢、钢坯价格下行;唐山钢坯库存、铁矿石港口库存、主要钢材品种合计库存上行;价格方面,截至1月10日,钢坯价格3620.00元/吨,周环比下行2.16%;截至1月9日,螺纹钢价格为4176.00元/吨,周环比下行0.74%。库存方面,截至1月5日,主要钢材品种合计库存量923.60万吨,周环比上行4.11%;截至1月5日,唐山钢坯库存周环比上行25.22%至108.79万吨;截至1月4日,国内铁矿石港口库存量12246.00万吨,周环比上行2.12 %。

2、京唐港山西主焦煤库提价下行,天津港焦炭库存下行

价格方面,秦皇岛港山西优混平仓价周环比下行,京唐港山西主焦煤库提价周环比下行;焦炭期货结算价、焦煤期货结算价周环比下行,动力煤期货结算价周环比持平。截至1月1日,秦皇岛港山西优混平仓价925.80元/吨,周环比下行2.36%;截至1月9日,京唐港山西主焦煤库提价2610.00元/吨,周环比下行5.78%;截至1月9日,焦炭期货结算价收于2411.00元/吨,周环比下行4.17%;焦煤期货结算价收于1790.00元/吨,周环比下行6.48%;动力煤期货结算价801.40元/吨,与上周持平。

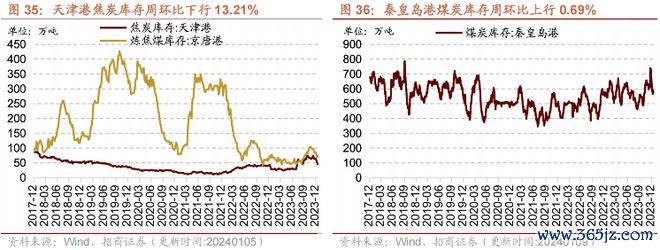

库存方面,秦皇岛港煤炭库存、京唐港炼焦煤库存上行,天津港焦炭库存下行。截至1月9日,秦皇岛港煤炭库存报582.00万吨,周环比上行0.69%;截至1月5日,天津港焦炭库存报46.00万吨,周环比下行13.21%;京唐港炼焦煤库存报72.94万吨,周环比上行7.60%。

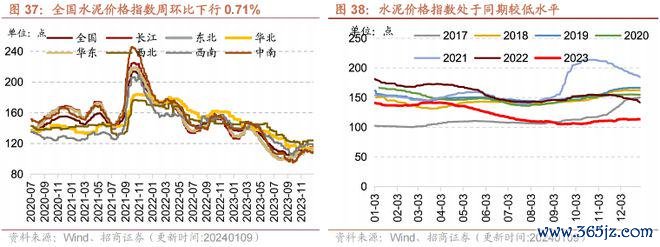

3、全国水泥价格指数下行

水泥价格方面,全国水泥价格指数下行,长江、华北、华东、西北、西南地区水泥价格指数下行,东北地区水泥价格指数持平,中南地区水泥价格指数上行。截至1月9日,全国水泥价格指数为112.51点,周环比下行0.71%;长江地区水泥价格指数113.35点,周环比下行1.40%;东北地区水泥价格指数为113.37点,周环比持平;华北地区水泥价格指数为113.51点,周环比下行0.12%;华东地区水泥价格指数为111.32点,周环比下行1.41%;西北地区水泥价格指数为123.83点,周环比下行0.06%;中南地区水泥价格指数为108.62点,周环比上行0.50%;西南地区水泥价格指数117.29点,周环比下行1.61%。

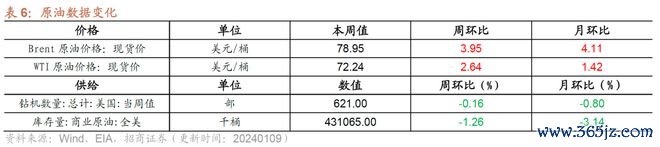

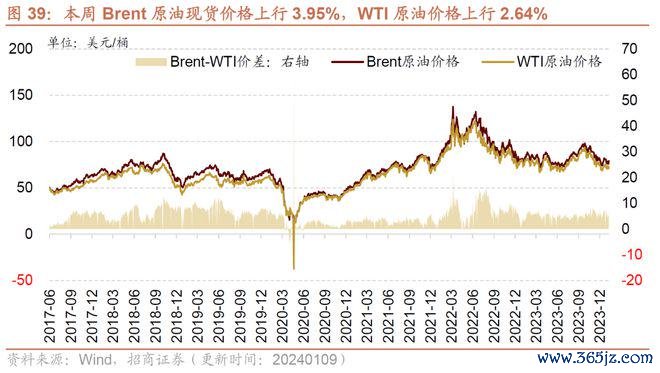

4、Brent国际原油价格上行,有机化工品价格多数下跌

Brent国际原油价格上行。截至2024年1月9日,Brent原油现货价格周环比上行3.95%至78.95元/桶,WTI原油价格上行2.64%至72.24美元/桶。在供给方面,截至2024年1月5日,美国钻机数量当周值为621部,周环比下行0.16%;截至2023年12月29日,全美商业原油库存量周环比下行1.26%至4.31亿桶。

无机化工品期货价格普遍下跌。截至2024年1月9日,钛白粉市场均价较上周下行1.86%,为15800元/吨;纯碱期货结算价较上周下行9.27%,为2271元/吨。截至2024年1月7日,醋酸市场均价为2978.13元/吨,周环比下行2.20%;截至2023年12月31日,全国硫酸价格周环比下行1.30%至281.70元/吨。

有机化工品期货价格多数下跌,二甲苯、甲苯、辛醇、DOP等价格涨幅居前,天然橡胶、PTA、聚丙烯等价格跌幅居前。截至1月9日,甲醇结算价为2387元/吨,周环比下行0.62%;PTA结算价为5740元/吨,周环比下行3.98%;纯苯结算价为7433.33元/吨,周环比上行0.11%;甲苯结算价为6685.30元/吨,周环比上行1.93%;二甲苯结算价为7125元/吨,周环比上行3.37%;苯乙烯结算价为8173.50元/吨,周环比下行1.30%;乙醇结算价为6775元/吨,周环比下行1.09%;二乙二醇结算价与上周持平为5625元/吨;苯酐期货结算价为7583.33元/吨,周环比下行0.44%;聚丙烯期货价格为7321元/吨,周环比下行2.37%;聚乙烯期货价格为8051元/吨,周环比下行2.03%;PVC结算价为5802元/吨,周环比下行1.61%;天然橡胶结算价为13470元/吨,周环比下行6.07%;燃料油结算价为2934元/吨,周环比下行1.74%;沥青结算价为3631元/吨,周环比下行2.42%。

5、工业金属价格多数下跌,库存多数下行

本周工业金属价格多数下跌,锌、铅价格上涨,铜、铝、锡、钴、镍价格下跌。截至1月9日,铜价格为68740元/吨,周环比下行0.61%;铝价格周环比下行1.95%至19080元/吨;锌价格为21560元/吨,周环比上行0.33%;锡价格周环比下行1.80%,为204850元/吨;钴价格周环比下行1.34%至221000元/吨;镍价格周环比下行0.19%至128510元/吨;铅价格16200元/吨,周环比上行1.50%。

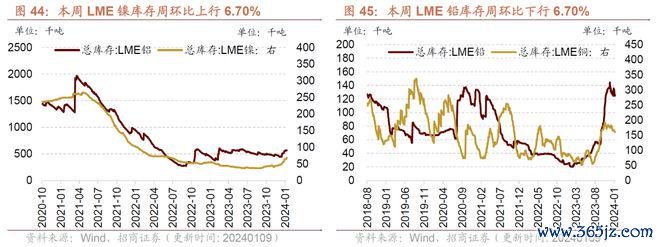

库存方面,镍库存上行,铜、铝、锌、锡、铅库存下行。截至1月9日,LME铜库存周环比下行3.11%至160550吨;LME铝库存周环比下行0.19%至565275吨;LME锌库存周环比下行2.88%至216800吨;LME锡库存周环比下行3.31%至7445吨;LME镍库存68454吨,周环比上行6.70%;LME铅库存124925吨,周环比下行6.70%。

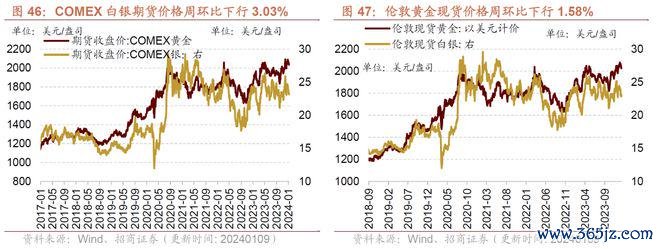

黄金现货、期货价格下行,白银现货、期货价格下行。截至1月9日,伦敦黄金现货价格为2034.90美元/盎司,周环比下行1.58%;伦敦白银现货价格为23.13美元/盎司,周环比下行3.42%;COMEX黄金期货收盘价报2035.90美元/盎司,周环比下行1.53%;COMEX白银期货收盘价下行3.03%至23.17美元/盎司。

06

金融地产行业

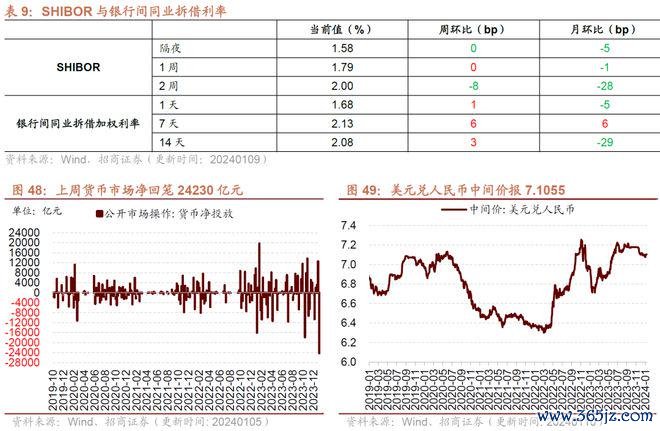

1、货币市场净回笼,隔夜/1周SHIBOR利率与上周持平

货币市场净回笼24230亿元,隔夜/1周SHIBOR利率与上周持平。截至1月9日,隔夜SHIBOR与上周持平为1.58%,1周SHIBOR与上周持平为1.79%,2周SHIBOR周环比下行8bp至2.00%。截至1月9日,1天银行间同业拆借利率周环比上行1bp至1.68%,7天银行间同业拆借利率周环比上行6bp至2.13%,14天银行间同业拆借利率周环比上行3bp至2.08%。在货币市场方面,上周货币市场投放2410亿元,货币市场回笼26640亿元,货币市场净回笼24230亿元。在汇率方面,截至1月10日,美元兑人民币中间价报7.1055,较上周环比上行0.07%。

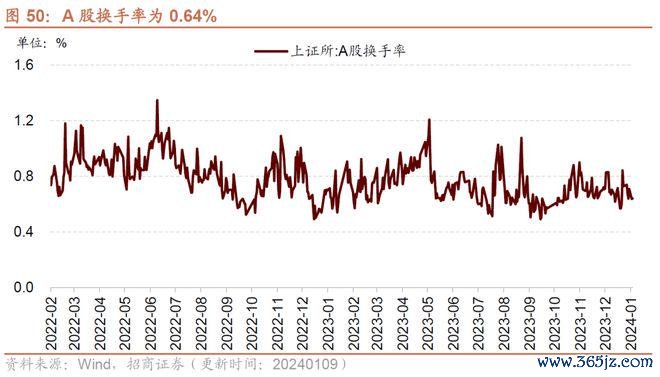

2、A股换手率、日成交额下行

A股换手率、日成交额下行。截至1月9日,上证A股换手率为0.64%,周环比下行0.10个百分点;沪深两市日总成交额下行,两市日成交总额为6314.86亿元人民币,周环比下行14.46%。

在债券收益率方面,1年/3年国债到期收益率周环比下行。截至1月9日,6个月国债到期收益率周环比上行3bp至2.08%;1年国债到期收益率周环比下行2bp至2.08%,3年期国债到期收益率周环比下行4bp至2.29%。5年期债券期限利差周环比下行3bp至0.29%;10年期债券期限利差周环比下行6bp至0.39%;1年期AAA债券信用利差周环比上行2bp至0.47%;10年期AAA级债券信用利差周环比上行2bp至0.51%。

3、本周土地成交溢价率上行、商品房成交面积下行

本周土地成交溢价率上行、商品房成交面积当周值下行。截至1月7日,100大中城市土地成交溢价率为4.90%,周环比上行2.53个百分点;30大中城市商品房成交面积当周值为171.57万平方米,周环比下行56.54%。

07

公用事业

1、我国天然气出厂价下行,英国天然气期货价格上行

我国天然气出厂价下行,英国天然气期货结算价上行。截至1月9日,我国天然气出厂价报5683元/吨,较上周下行5.43%,英国天然气期货结算价为76.45便士/ 色姆,较上周上行0.24%。

从供应端来看,截至2023年12月29日,美国48州可用天然气库存3476亿立方英尺,周环比下行0.40%。截至2024年1月5日,美国钻机数量为118部,周环比下行2部。

作者:张夏 陈星宇

热点资讯

- 配资实盘网上配资 光伏板块震荡走高 高测股份大涨10%

- 短期股票配资股 华泰证券(06886):“21华泰13”将于10月18日付息

- 期货配资公司官网 中金: 予阿里巴巴-SW(09988.HK)“跑赢行业”评级 目标价137港元

- 配资十大平台app 九江银行完成发行3.65亿股内资股

- 配资炒股公司 大行评级|高盛:上调小鹏汽车H股目标价至80港元 重申“买入”评级

- 正规配资网址 还是中融信托!爆雷金额再增2.3亿,涉及这家A股公司,已有超4亿未收回!

- 炒股股票配资官网 小K播早报|苹果发布新款手机后股价收跌1.71% 英伟达等八家公司自愿承诺管理AI

- 股票10倍杠杆平台 歌尔股份:公司不涉及你所提及的业务领域

- 炒股股票平台 固德威:公司MIS系列微型逆变器适用于户用及小型工商业应用场景,涵盖1.6-2kW三个

- 专业股票配资平台 异动快报:音飞储存(603066)12月15日11点3分触及涨停板